Siết tín dụng bất động sản và bài học nhãn tiền từ các quốc gia trong khu vực

Nhận định về động thái siết tín dụng vào bất động sản, chuyên gia của Chứng khoán Rồng Việt (VDSC) cho rằng, các biện pháp kiểm soát sẽ tạo ra hệ lụy mà nhiều chuyên gia đã lên tiếng như nguồn cung tiếp tục bị thắt chặt hay giá nhà đất tiếp tục tăng cao, kịch bản xấu hơn là "đóng băng" thị trường bất động sản.

Đưa ra dẫn chứng, chuyên gia VDSC cho hay, như trường hợp nước láng giềng Trung Quốc, sau một thời gian siết chặt các chính sách về nhà ở thì hiện tại đang phải đẩy mạnh các nỗ lực phục hồi thị trường bất động sản nhằm thúc đẩy tăng trưởng kinh tế.

Được biết, mới đây nhất, trước tình trạng thị trường sụt giảm Trung Quốc đã yêu cầu ba nhà phát triển bất động sản tư nhân lớn là Country Garden, Longfor Group và Midea Real Estate phát hành thêm trái phiếu, một số ngân hàng đã được các cơ quan quản lý yêu cầu mua những trái phiếu đó. Các nhà phân tích cho biết trái phiếu doanh nghiệp được bảo hộ bởi các công cụ quản lý rủi ro tín dụng sẽ khuyến khích thị trường tham gia vào các đợt phát hành nợ. Hiện Trung Quốc đang thúc đẩy quá trình phục hồi nhu cầu bất động sản bằng cách giảm thêm lãi suất cho vay với những người mua nhà lần đầu.

Lĩnh vực bất động sản Trung Quốc đã bị ảnh hưởng bởi một loạt vụ vỡ nợ và đề nghị gia hạn thời gian thanh toán. Nhiều chủ đầu tư cho biết họ đã không nhận được các khoản tín dụng mới từ các ngân hàng, mặc dù các nhà hoạch định chính sách và cơ quan quản lý nhiều lần đảm bảo rằng họ sẽ giúp lĩnh vực này tránh vỡ nợ và sẽ yêu cầu các ngân hàng gia hạn cho vay.

"Thực tế, nhà điều hành tại Việt Nam đang vừa làm vừa quan sát, việc kiểm soát sự phát triển quá nóng của thị trường trái phiếu doanh nghiệp (TPDN) có liên đới trực tiếp đến lĩnh vực bất động sản (BĐS). Trong khi đó, việc dò đường để kiểm soát tình trạng đầu cơ đất đai gian nan hơn rất nhiều", chuyên gia VDSC đánh giá.

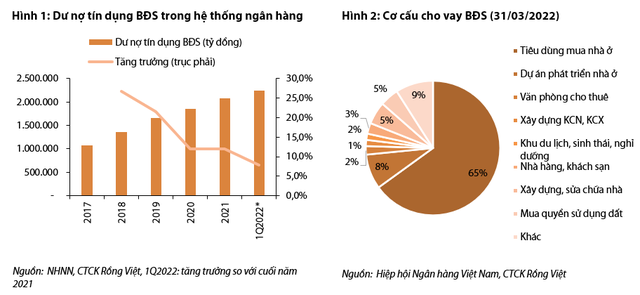

Theo VDSC, trong gần 10 năm nay, Ngân hàng Nhà nước (NHNN) đã chỉ đạo các tổ chức tín dụng tập trung hướng dòng vốn vào lĩnh vực ưu tiên, đồng thời kiểm soát chặt chẽ tín dụng đối với lĩnh vực tiềm ẩn rủi ro, trong đó có tín dụng BĐS. Đồng thời, những quy định về tỷ lệ an toàn vốn, tăng hệ số rủi ro với tín dụng cho vay BĐS, lộ trình giảm tỷ lệ vốn ngắn hạn cho vay trung dài hạn và hạn mức tín dụng riêng đối với từng ngân hàng cũng là cách thức để nhà điều hành kiểm soát tín dụng vào lĩnh vực BĐS.

Số liệu báo cáo cho biết trong các năm qua, tốc độ tăng trưởng tín dụng vào lĩnh vực BĐS giảm dần từ mức 26,8% trong năm 2018 xuống còn khoảng 12% trong hai năm đại dịch diễn ra (2020-2021). Do tốc độ tăng trưởng vốn vào lĩnh vực này thấp hơn tăng trưởng tín dụng chung của nền kinh tế nên quy mô tín dụng vào BĐS đã giảm từ mức 28% (giai đoạn 2010-11) xuống còn khoảng 20% tổng dư nợ (cuối năm 2021). Tính đến 31/3/2022, dư nợ tín dụng đối với hoạt động kinh doanh BĐS ước đạt 783.000 tỷ đồng, tương đương 7,1% dư nợ toàn hệ thống.

Hiện hoạt động mua lại trái phiếu trước hạn cũng đang được doanh nghiệp thực hiện với khối lượng lớn, khối lượng trái phiếu được mua lại trong tháng 4/2022 tương đương khối lượng mua lại trong cả quý đầu năm. Việc huy động vốn qua kênh TPDN đối với lĩnh vực BĐS đang bị đặt vào tình trạng khó khăn khiến doanh nghiệp BĐS chùn bước.

Đồng quan điểm với VDSC, các chuyên gia BĐS cũng đánh giá bài học từ tại Trung Quốc cho thấy siết tín dụng là "con dao hai lưỡi" cho thị trường bất động sản. Khi quốc gia này siết chặt tín dụng với bất động sản thì nền kinh tế của quốc gia này chịu ảnh hưởng và hiện Trung Quốc đã ngấm đòn bởi chính sách này. Do đó, việc nới lỏng lại tín dụng đối với bất động sản nhằm tạo điều kiện thúc đẩy thị trường phát triển, đồng thời nắn dòng vốn, giúp lành mạnh hoá thị trường và hạn chế rủi ro tương lai.

Đánh giá về tầm quan trọng của dòng tín dụng cho thị trường bất động sản, TS Nguyễn Văn Đính, Chủ tịch Hội Môi giới bất động sản Việt Nam cũng từng khẳng định thị trường bất động sản đã "nghẽn" 2 năm nay do ảnh hưởng của dịch bệnh và đợi cơ hội phục hồi khi có các chương trình phục hồi kinh tế. Việc kiểm soát dòng vốn chưa được định hình có thể làm lỡ cơ hội, không tạo được điều kiện để nguồn lực tư nhân phát triển.

"Nếu kiểm soát chặt chẽ vốn vào bất động sản, có thể doanh nghiệp sẽ phải dừng các hoạt động đầu tư, ảnh hưởng đến chủ đầu tư, lao động cũng như các ngành nghề liên quan", ông Đính cho biết.

Ông Đính phân tích, khi một dự án được hình thành, các chủ đầu tư phải bỏ 50% vốn cho các thủ tục đầu tư, đóng thuế, chuẩn bị đầu tư, đền bù giải phóng mặt bằng… Giai đoạn hoàn thiện là 50% vốn còn lại, chủ đầu tư mới bắt đầu được huy động vốn. Đây là thực trạng khó khăn cho doanh nghiệp.

Các doanh nghiệp phải có nguồn vốn tự có từ 10-15%, sau đó mới là từ vay tín dụng, phát hành trái phiếu… và chỉ được huy động sau khi xong hạ tầng, nền móng. Như vậy, đây cũng là điểm khó cho doanh nghiệp. Một số dự án khi chưa nộp thuế thì chưa được cấp phép, như vậy khó mà chiếm dụng vốn hay nợ các tổ chức tín dụng.

Ông Đính tiết lộ, mới đây Hiệp hội BĐS Việt Nam(VNREA) đã kiến nghị dừng siết chính sách tín dụng mà thay vào đó là kiểm soát tốt với những dự án có vấn đề hoặc tình trạng đầu cơ, mua gom đất, thổi giá… Còn với các dự án minh bạch, đáp ứng đủ tiêu chí thì nên thúc đẩy, khuyến khích.

Còn đối với phát hành trái phiếu doanh nghiệp, ông Đính cho rằng, nên tiếp tục duy trì và cần có những quy định mới; kiểm soát và đẩy tính minh bạch nhằm làm lành mạnh, trong sạch thị trường. Bên cạnh đó, cơ quan chức năng cũng cần thúc đẩy, hình thành các quỹ đầu tư để doanh nghiệp sớm được tiếp cận dòng vốn.

Có thể nói, doanh nghiệp bất động sản phụ thuộc nhiều vào vốn tín dụng ngân hàng. Đây là một trong những nhân tố thúc đẩy sự tăng trưởng thị trường bất động sản, do vậy, những động thái thắt chặt hay nới lỏng của chính sách tín dụng đều ảnh hưởng trực tiếp đến lĩnh vực này. Việc hoàn thiện chính sách tín dụng đối với thị trường bất động sản là nội dung quan trọng nhằm khơi thông dòng vốn, đảm bảo sự phát triển của thị trường theo hướng minh bạch, ổn định.

https://cafef.vn/siet-tin-dung-bat-dong-san-va-bai-hoc-nhan-tien-tu-cac-quoc-gia-trong-khu-vuc-20220531110139276.chn