Giải mã công ty dược "khó có đối thủ" trên sàn HOSE: Một trong 5 DN sản xuất thuốc điều trị ung thư tại Việt Nam, biên lợi nhuận gộp lên tới 50-70%

Công ty này có lợi thế cạnh tranh tương đối lớn trong nhóm sản xuất thuốc ung thư, đặc biệt so với các đối thủ trong nước.

Gần 150 mã giảm sàn trên toàn thị trường, VN-Index trong phiên giao dịch ngày 18/4/2022 “đi tong” 26 điểm. Trong một rừng cổ phiếu đỏ rực, hiếm hoi lắm nhà đầu tư mới có thể tìm ra một vài cổ phiếu đi ngược dòng. Một trong số đó là cổ phiếu DBD đến từ một doanh nghiệp Bình Định ít người biết đến.

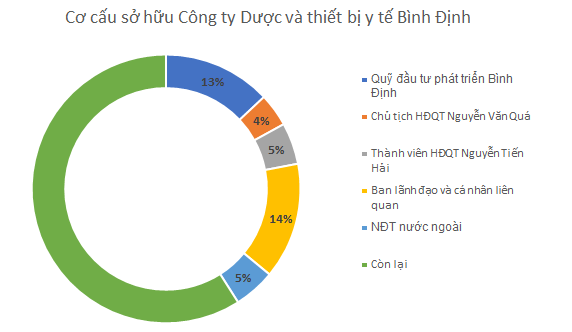

Hiện tại, cổ đông lớn nhất của DBD là Quỹ Đầu tư Phát triển Bình Định, với tỷ lệ sở hữu 13%. Ban lãnh đạo DBD và những cá nhân liên quan sở hữu 23% DBD, trong đó có hai cổ đông lớn nhất là ông Nguyễn Văn Quá - Chủ tịch HĐQT (4%) và ông Nguyễn Tiến Hải - Thành viên HĐQT (5%). Nhà đầu tư nước ngoài chỉ sở hữu 5% cổ phần DBD, mặc dù công ty đã bỏ mức trần giới hạn sở hữu nước ngoài kể từ tháng 3/2020.

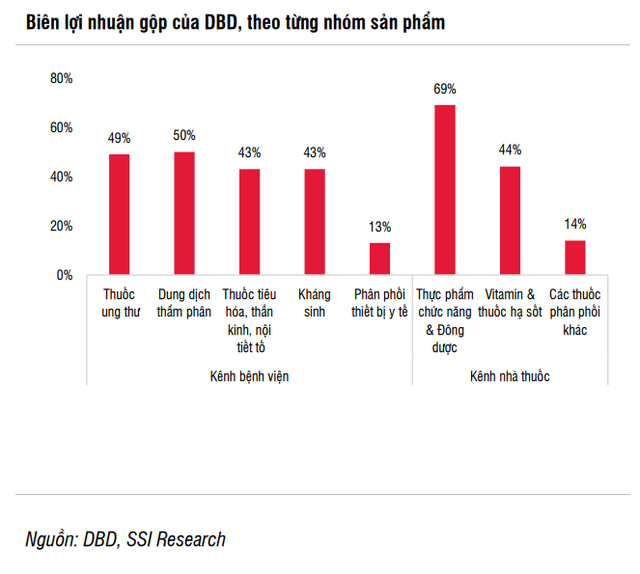

Theo nghiên cứu của công ty chứng khoán SSI, Công ty DBD hiện sở hữu danh mục hơn 200 sản phẩm, có thể phân loại thành 6 nhóm chính như sau: (1) thuốc kháng sinh, (2) thuốc điều trị ung thư, (3) dung dịch lọc máu, (4) thuốc tiêu hóa + thần kinh + nội tiết tố, (5) vitamin + thuốc hạ sốt, (5) thực phẩm chức năng + đông dược và (6) các loại thuốc khác. Trong đó, thuốc kháng sinh, điều trị ung thư và dung dịch lọc máu là các sản phẩm sản xuất chính của DBD, chiếm khoảng 40% tổng doanh thu với mức tăng trưởng bình quân là 4,9%/năm.

Ngoài sản xuất thuốc, DBD còn nhập khẩu và phân phối thiết bị y tế cùng với một số thuốc khác. Hầu hết các sản phẩm của công ty này được bán trong kênh bệnh viện, chiếm 59% tổng doanh thu, còn lại 41% tổng doanh thu đến từ kênh nhà thuốc.

Thuốc điều trị ung thư và dung dịch lọc máu là những sản phẩm mang lại lợi nhuận cao do mức độ phức tạp trong khâu sản xuất. Hiện tại, trong nước chỉ có 5 công ty sản xuất thuốc điều trị ung thư và 6 công ty sản xuất dịch lọc máu. Các sản phẩm này đòi hỏi độ phức tạp cao trong sản xuất cũng như đòi hỏi chi phí R&D cao hơn so với các sản phẩm thông dụng khác như kháng sinh, vitamin, hạ sốt. Theo SSI, biên lợi nhuận gộp của DBD đối với thuốc điều trị ung thư là 49%, dung dịch lọc máu là 50%. Thực phẩm chức năng cũng là nhóm sản phẩm có biên lợi nhuận gộp rất cao, lên tới 70% nhưng tốn nhiều chi phí bán hàng, quảng cáo và chiết khấu cho khách hàng nên biên lợi nhuận ròng có thể không cao hơn nhiều so với các nhóm thuốc khác.

Do đó, từ năm 2020, DBD bắt đầu nỗ lực để mở rộng thêm kênh nhà thuốc để đạt mức tăng trưởng cao hơn và đẩy mạnh tiêu thụ sản phẩm. DBD cũng xuất khẩu một số sản phẩm sang các nước trong khu vực ASEAN, mặc dù công ty không có kế hoạch tăng cường xuất khẩu do lợi nhuận tương đối thấp và chi phí logistic đắt đỏ.

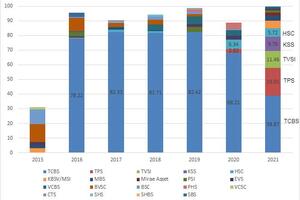

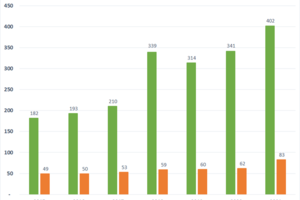

Trong giai đoạn 2016 - 2021, doanh thu của DBD tại kênh bệnh viện tăng trưởng với tốc độ CAGR là 3,8%/năm trong khi doanh thu tại kênh cửa hàng thuốc tăng trưởng với tốc độ CAGR là 6,0%/năm.

Khó có đối thủ

DBD sở hữu những lợi thế cạnh tranh đặc biệt cũng như rào cản gia nhập thị trường cao dó đó khó có đối thủ mới xuất hiện. Lợi thế cạnh tranh đặc biệt đầu tiên của DBD là nhóm thuốc điều trị ung thư. Theo SSI, sản xuất thuốc điều trị ung thư đặt ra một rào cản cao đối với các công ty dược phẩm do 3 lý do.

Thứ nhất, các công ty cần rất nhiều nỗ lực trong việc nghiên cứu công thức thuốc generic (thuốc sao chép) so với các công thức generic đã có sẵn trong các nhóm thuốc kê đơn và không kê đơn khác.

Thứ hai, quy mô sản xuất cần lớn hơn so với các dây chuyền thuốc khác để đảm bảo sinh lời do có mức đầu tư cao hơn cho các thiết bị chuyên dụng.

Thứ ba là lộ trình kiểm tra và đăng ký thuốc nghiêm ngặt hơn đáng kể vì những loại thuốc này sở hữu độc tính cao và ảnh hưởng nhiều đến sức khỏe của người sử dụng.

Hiện tại, DBD có lợi thế cạnh tranh tương đối lớn trong nhóm sản xuất thuốc ung thư, đặc biệt so với các đối thủ trong nước. Đến nay chỉ có 5 công ty sản xuất thuốc ung thư trong nước là DBD, Davipharm, Nanogen, BRV Healthcare, Hera Biopharm, và nhóm các doanh nghiệp trong nước chỉ chiếm chưa tới 6% tổng thị phần thuốc ung thư. 94% thị phần còn lại đều thuộc về thuốc nhập khẩu từ các doanh nghiệp dược phẩm nước ngoài lớn như Roche Diagnostic (Thụy Sĩ), F Hoffman (Thụy Sĩ), Novartis (Thụy Sĩ)…

Công ty cũng có số lượng hoạt chất điều trị ung thư trúng thầu nhiều nhất trong bệnh viện, với tổng số 14 hoạt chất liên quan, so với mức trung bình chỉ từ 3 - 4 hoạt chất ung thư/doanh nghiệp sản xuất. SSI đánh giá tổng quy mô thị trường của 14 hoạt chất này hiện cao gấp 3,6 lần giá trị đấu thầu của DBD, mang lại tiềm năng tăng trưởng đáng kể trong các năm tới.

Sở dĩ công ty này chưa thể giành thêm thị phần cho nhóm sản phẩm này là do dây chuyền sản xuất hiện tại không còn dư thừa nhiều về công suất, cũng như chưa có tiêu chuẩn GMP-EU để đấu thầu thuốc bệnh viện nhóm 1 và 2 theo Thông tư 15/2019/TT-BYT.

Lợi thế đặc biệt thứ hai của công ty dược đến từ Bình Đình này là nhóm sản phẩm dung dịch lọc máu. DBD là một trong số 6 công ty sản xuất trong nước (cùng với Fresenius Kabi, B.Braun, Otsuka, Mekophar và Allomed) có khả năng sản xuất dung dịch lọc máu tại Việt Nam. Các sản phẩm lọc máu có ít sự cạnh tranh do yêu cầu sản xuất phức tạp (môi trường có độ tinh khiết cao và nồng độ chất hòa tan gần bằng không), và quy mô thị trường hiện tại còn tương đối nhỏ so với các sản phẩm dược phẩm khác.

DBD cũng có lợi thế cạnh tranh về giá so với các thương hiệu khác trên thị trường, đặc biệt là so với dung dịch lọc máu ngoại nhập, hiện có giá cao hơn loại sản xuất trong nước khoảng 20 - 30% và chiếm 28% tổng thị phần dung dịch lọc máu. Chính vì những điểm đặc biệt trên, không khó hiểu khi SSI nhận định DBD là cơ hội đầu tư hiếm trong ngành dược. https://cafebiz.vn/giai-ma-cong-ty-duoc-kho-co-doi-thu-tren-san-hose-mot-trong-5-dn-san-xuat-thuoc-dieu-tri-ung-thu-tai-viet-nam-bien-loi-nhuan-gop-len-toi-50-70-20220418151729584.chn