Tham vọng phủ sóng toàn cầu của tỷ phú giàu nhất Ấn Độ "gặp hạn đầu năm": Bị cáo buộc là "doanh nghiệp lừa đảo" và chuyên rửa tiền

“Thời khắc toàn cầu” đã đến nhưng không phải là điều mà tỷ phú Gautam Adani muốn.

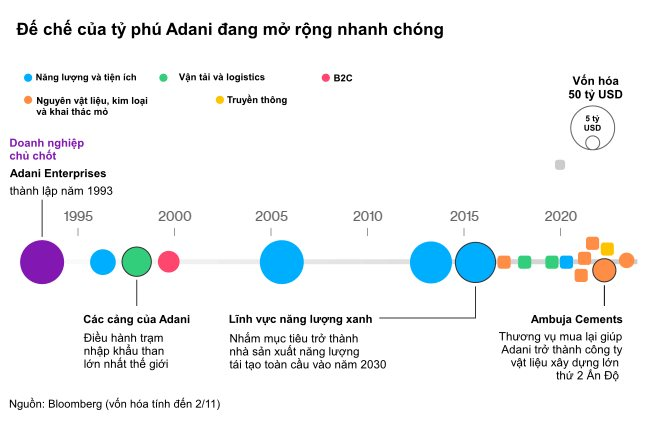

Tỷ phú Gautam Adani từng ở trên đỉnh vinh quang. Ông đã đa dạng hóa đế chế của mình sang mọi lĩnh vực, từ năng lượng xanh đến phương tiện truyền thông và giúp tài sản tăng 40 tỷ USD vào năm ngoái. Tỷ phú giàu nhất Ấn Độ cũng thực hiện kế hoạch mở rộng đầy tham vọng từ Israel đến Maroc.

Giờ đây, “thời khắc toàn cầu” đã đến nhưng không phải là điều mà ông Adani muốn. Người giàu thứ 4 thế giới hiện đang trở thành mục tiêu của Hindenburg Research – một nhà bán khống của Mỹ, đã chỉ ra đà tăng trưởng thần tốc của doanh nghiệp mà ông Adani sở hữu là “vụ lừa đảo lớn nhất trong lịch sử các doanh nghiệp” sau 1 báo cáo công bố ngày 24/1. Bản báo cáo được công bố vào đúng ngày Adani Group thông báo mở bán 2,5 tỷ USD cổ phiếu. Sau đó, các nhà đầu tư của tập đoàn này mất sạch 12 tỷ USD chỉ trong 1 ngày.

Dù đã bác bỏ những phân tích trong báo cáo thì đây lại là một đòn giáng mạnh vào tham vọng toàn cầu với đế chế của vị tỷ phú. Điều tồi tệ nhất là việc này có thể khiến các nhà đầu tư toàn cầu “quay lưng” với tập đoàn, trong bối cảnh ông Adani đang tìm sự hỗ trợ về pháp lý cũng như nguồn tài trợ từ bên ngoài.

Đây là sự giám sát mà ông Adani phần lớn đã né tránh được ở Ấn Độ, dù phải đối mặt với nhiều lời chỉ trích vì sử dụng quá nhiều đòn bẩy và thân thiết với Thủ tướng Narendra Modi. Song, mọi thứ có thể đang thay đổi. Dù Hindenburg vẫn là một công ty tương đối nhỏ so với quy mô bán khống, nhưng họ từng “hạ gục” các công ty như nhà sản xuất xe điện Nikola.

Deepak Shenoy – CEO của công ty quản lý tài sản Capitalmind, cho biết: “Nếu giàu có thì bạn sẽ là tâm điểm của sự nghi ngờ. Mọi người sẽ đặt câu hỏi tại sao những công ty như thế này lại có giá trị cao đến vậy.”

Lần gần đây nhất Adani Group phải đối mặt với những vấn đề tương tự là hồi tháng 8, khi công ty nghiên cứu nợ CreditSights chỉ ra tỷ lệ đòn bẩy của tập đoàn này ngày càng lớn và phình to. Tháng sau đó, CreditSights cũng đưa ra phản hồi sau khi tập đoàn của tỷ phú tung bản báo cáo 15 trang, cho biết tỷ lệ đòn bẩy của họ ở mức “lành mạnh” và nêu rõ chi tiết về cách giảm nợ. Cổ phiếu thuộc “họ Adani” hồi phục sau thời gian sụt giảm mạnh.

Tuy nhiên, báo cáo của Hindenberg lại chỉ ra điều khác biệt và nhà bán khống này dường như vẫn rất kiên định. Điều này đặt ra thách thức lớn với tỷ phú Adani. Công ty này cho biết, Adani Group đã “thao túng thị trường”, gian lận kế toán và sử dụng các công ty vỏ bọc ở nước ngoài để rửa tiền và rút tiền từ các công ty niêm yết.

Hindenberg cho biết trong báo cáo: “Các công ty cơ sở hạ tầng nhìn chung làm ăn tương đối ảm đạm, tăng trưởng thấp, có ít hoạt động kinh doanh nhưng định giá của các công ty niêm yết thuộc tập đoàn lại tương đương như các công ty công nghiệp tăng trưởng cao nhất. So với các công ty cùng ngành, chúng tôi nhận thấy các cổ phiếu này sẽ giảm 85% do các nguyên tắc cơ bản.”

Trong thông báo ngày 25/1, Adani đã bác bỏ những chi tiêu trong báo cáo này và gọi đó là “thông tin sai lệch có chọn lọc và cáo buộc vô lý, gây mất uy tín”. Họ cũng đặt ra câu hỏi về việc bản báo cáo được tung ra vào đúng thời điểm Adani Enterprises dự định phát hành thêm cổ phiếu.

Nhiều nhà phân tích Ấn Độ cho rằng việc tập đoàn của tỷ phú Adani gặp khó khăn trong nước là điều khó xảy ra, chủ yếu là nhờ khối tài sản lớn và các chiến lược phù hợp với mục tiêu phát triển cơ sở hạ tầng của Thủ tướng Modi.

Tuy nhiên, những chi tiết mới được công bố có thể ảnh hưởng không chỉ với đợt chào bán cổ phiếu tiếp theo trị giá 2,5 tỷ USD của tập đoàn trong tuần này mà còn trong thời gian dài hơn khi có nhiều công ty con đang tìm vốn. Bài kiểm tra thực sự sẽ diễn ra khi đợt FPO sẽ “mở cửa” cho nhà đầu tư nhỏ lẻ vào ngày 27/1.

Adani Group có kế hoạch niêm yết ít nhất 5 công ty từ năm 2026 đến 2028, theo CFO Jugeshinder Singh. Trên thực tế, đế chế của vị tỷ phú có thể bị giám sát chặt chẽ hơn khi kinh doanh bên ngoài “vùng an toàn” Ấn Độ. Trước báo cáo của Hindenberg, công ty này đã bị các nhà hoạt động khí hậu ở Úc phản đối vì phát triển 1 mỏ than. Các nhà bảo vệ môi trường toàn cầu cũng chỉ trích về việc vị tỷ phú vẫn phát triển các dự án nhiên liệu hóa thạch trong khi thúc đẩy cả lĩnh vực năng lượng xanh.

Ở Ấn Độ, một số cuộc điều tra theo quy định của chính phủ đã được thực hiện nhưng không phải là rủi ro nghiêm trọng với tham vọng mở rộng của Adani. Vào tháng 6/2021, công ty đã chứng kiến đợt bán tháo trong thời gian ngắn, sau khi một quan chức Bộ Tài chính trình bày với các nhà lập pháp rằng một số công ty đang bị điều tra có thể vi phạm luật ở địa phương.

Song, cho đến nay, vẫn chưa có nhà đầu tư nào “đi xa” như Hindenburg khi đưa ra 88 câu hỏi cho Adani. Và thành tích của nhà bán khống này cũng “không phải dạng vừa”: Trong số khoảng 30 công ty mà Hindenburg nhắm đến kể từ năm 2020, cổ phiếu của nhóm này mất khoảng 15% vào ngày hôm sau và 26% 6 tháng sau đó, theo tính toán của Bloomberg.

Hernandez Sampere – trưởng bộ phận giao dịch tại công ty quản lý tài sản MPPM, nhận định: “Với thành tích của Hindenburg thì có thể thấy những cáo buộc này đã được họ nghiên cứu rất kỹ lưỡng.”

Tham khảo Bloomberg