VDSC: NHNN có thể phải mở room tín dụng lên mức 16%

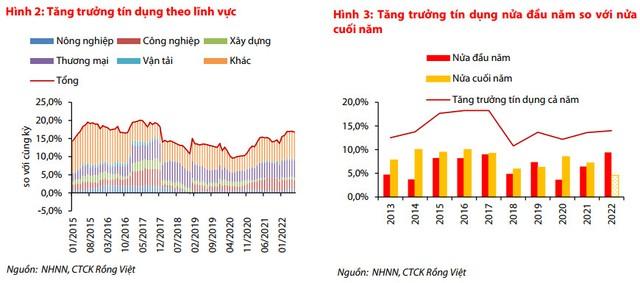

Theo VDSC, từ năm 2013 đến nay, tăng trưởng tín dụng trong nửa cuối năm thường cao hơn so với nửa đầu năm, chỉ trừ năm 2019. Tuy nhiên, với mục tiêu tăng trưởng 14%, room tín dụng chỉ còn khoảng 457.450 tỷ đồng, chưa bằng 1/2 mức tăng từ đầu năm đến ngày 15/8.

Trong báo cáo phân tích mới phát hành, Chứng khoán Rồng Việt (VDSC) nhận định áp lực nới room tín dụng đang mạnh, do đó Ngân hàng Nhà nước (NHNN) có thể phải linh hoạt hơn trong việc cấp thêm hạn mức tăng trưởng tín dụng cho các ngân hàng.

VDSC dẫn số liệu thống kê của NHNN cho biết, tăng trưởng tín dụng tính đến cuối tháng 6/2022 đạt 9,4% so với đầu năm, cao hơn mức tăng 6,4% của cùng kỳ năm trước. Diễn biến theo tháng cho thấy tín dụng tăng tốc khá mạnh cho đến cuối tháng 6, nhưng sau đó đã chững lại đáng kể do NHNN chưa cấp room tín dụng. Tính đến 15/08/2022, tín dụng tăng hơn 9,6%; trong gần 1 tháng rưỡi, tín dụng chỉ tăng thêm gần 0,3 điểm %, là mức khá thấp so với mức tăng bình quân 1,6%/tháng trong nửa đầu năm.

Vào cuối tháng 7/2022, NHNN cho biết vẫn giữ mục tiêu tăng trưởng tín dụng 14%, mức tăng so với cùng kỳ tính đến cuối tháng 6 đã là 17%. Trên cơ sở định hướng của NHNN, dư địa tín dụng từ nay đến cuối năm chỉ còn khoảng 457.450 tỷ đồng, chưa bằng 1/2 nhu cầu tín dụng từ đầu năm đến ngày 15/8.

Theo VDSC, từ năm 2013 đến nay, tăng trưởng tín dụng trong nửa cuối năm thường cao hơn so với nửa đầu năm, chỉ trừ năm 2019. Điều này phù hợp với quy luật nhu cầu vốn mạnh hơn trong nửa cuối năm, tuy nhiên, năm 2022 có một đặc thù là năm phục hồi sau đại dịch, do đó, nhu cầu vốn đã tăng tốc mạnh trong giai đoạn đầu năm. Trong 7 tháng đầu năm, số doanh nghiệp thành lập mới và quay trở lại hoạt động tăng lần lượt 17,9% và 49,7% so với cùng kỳ. Điều này hàm ý rằng nhu cầu vốn cho doanh nghiệp quay trở lại hoạt động và đầu tư mới vẫn còn khá lớn.

Đối với các lĩnh vực còn lại thì nhu cầu vay cho hoạt động công nghiệp tăng 7,6% so với đầu năm, thấp hơn mức tăng 8,9% của cùng kỳ năm trước. Tín dụng vào các ngành nông nghiệp, xây dựng và vận tải ghi nhận sự phục hồi, lần lượt tăng 7,5%, 7,1% và 3,8% so với đầu năm.

''Diễn biến này cho thấy nhu cầu vay mua bất động sản đang dẫn dắt dòng chảy tín dụng, trong khi đó, cho vay đến các nhà phát triển bất động sản bị hạn chế bởi chính sách. Nhu cầu vốn cho hoạt động thương mại trở lại mạnh mẽ, các lĩnh vực còn lại có ghi nhận sự phục hồi về nhu cầu tín dụng nhưng chậm hơn'', VDSC nhận định.

Dựa vào bức tranh tín dụng chung và triển vọng phục hồi của nền kinh tế, nhóm phân tích đánh giá nhu cầu tín dụng trong nền kinh tế vẫn sẽ ở mức cao, việc siết room tín dụng trong phần lớn thời gian của quý 3 sẽ phần nào ảnh hưởng đến kế hoạch kinh doanh và mở rộng của các doanh nghiệp trong thời gian còn lại của năm. Điều này cũng ảnh hưởng đến tiến độ thực hiện gói hỗ trợ lãi suất 2% trong chương trình phục hồi phát triển kinh tế.

''Sắp tới, chúng tôi kỳ vọng NHNN có thể điều chỉnh mục tiêu tăng trưởng tín dụng cho phù hợp hơn với nhu cầu thực tế, tăng trưởng tín dụng cả năm ước có thể đạt 16%'', VDSC cho hay.

Room tín dụng bổ sung sẽ được thông báo vào đầu tuần tới

Tại Hội nghị trực tuyến toàn quốc phổ biến, giải đáp, tháo gỡ khó khăn, vướng mắc trong quá trình triển khai chương trình hỗ trợ lãi suất 2%/năm diễn ra vào sáng ngày 26/8, lãnh đạo Ngân hàng Nhà nước (NHNN) đã chia sẻ thông tin mới nhất về lộ trình bổ sung hạn mức tăng trưởng tín dụng cho các ngân hàng.

Cụ thể, Thống đốc Nguyễn Thị Hồng cho biết chậm nhất là đầu tuần sau sẽ thông báo về hạn mức tăng trưởng tín dụng điều chỉnh trong khoảng còn lại của mục tiêu 14% để thuận tiện cho việc triển khai thực hiện gói hỗ trợ lãi suất 2%, cũng như đáp ứng nhu cầu vốn để thực hiện kế hoạch phát triển kinh tế - xã hội và phục hồi sản xuất, kinh doanh.

Trước đó, đại diện NHNN từng nhiều lần cho biết sẽ không thay đổi mục tiêu tăng trưởng tín dụng 14% trong năm nay và việc cấp ''room'' sẽ dựa trên chất lượng tài sản, quy mô hoạt động của từng ngân hàng. Trong báo cáo về hoạt động điều hành tín dụng mới đây, NHNN cho biết đã phân bổ hạn mức tăng trưởng tín dụng năm 2022 cho từng TCTD trên hai cơ sở chính.

Thứ nhất là theo kết quả xếp hạng từng TCTD theo các tiêu chí và chấm điểm quy định tại Thông tư 52/2018/TT-NHNN. Cụ thể, Thông tư 52 chấm điểm để xếp hạng các TCTD theo 6 tiêu chí, gồm: Vốn, Chất lượng tài sản; Quản trị điều hành, Kết quả hoạt động kinh doanh, Khả năng thanh khoản; Mức độ nhạy cảm với rủi ro thị trường.

Thứ hai là xem xét một số yếu tố cụ thể hóa chủ trương, định hướng điều hành của Chính phủ, NHNN như tiêu chí giảm lãi suất cho vay hỗ trợ doanh nghiệp và người dân, tiêu chí tín dụng tập trung vào lĩnh vực đầu tư kinh doanh bất động sản, đầu tư trái phiếu doanh nghiệp, tiêu chí TCTD tham gia hỗ trợ xử lý các ngân hàng yếu kém… để làm cơ sở điều chỉnh tăng/giảm chỉ tiêu tăng trưởng tín dụng đối với các TCTD trong quá trình phân bổ/điều chỉnh chỉ tiêu tăng trưởng tín dụng cho từng TCTD.